Acquisto a 1 euro di BPVi e Veneto Banca, Lavoce.info: un vero affare per gli azionisti di Intesa

Domenica 14 Gennaio 2018 alle 08:45 | 0 commenti

Con le deroghe al codice civile, le procedure di risoluzione delle banche penalizzano “per principio†subordinati e azionisti. Così l’acquisizione delle banche venete (Banca Popolare di Vicenza e Veneto Banca) da parte di Intesa Sanpaolo si è conclusa con un bel regalo agli azionisti di quest’ultima.

Risoluzioni in deroga al codice civile Nelle procedure di risoluzione sono tutelati solo i piccoli investitori vittime di vendite fraudolente di subordinati. Le ragioni di tutti gli altri sono invece calpestate con ingiusti e colossali trasferimenti di valore. Ciò avviene in procedure non trasparenti, cui non partecipa nessun rappresentante dei possessori dei titoli coinvolti. Le cessioni di attivo avvengono poi in condizioni molto favorevoli agli acquirenti.

La Costituzione tutela il lavoro come il risparmio. In sede di vendita di aziende in crisi, però, i bandi cercano di salvaguardare l’occupazione, mentre l’attenzione per le ragioni dei risparmiatori è minima o nulla. Quanto alle normative europee, richiedono sì la condivisione degli oneri da parte di obbligazionisti subordinati e azionisti, ma con un trattamento non peggiore di quello che subirebbero con una liquidazione tout-court. Invece le procedure di risoluzione prevedono deroghe alle regole statuite dal codice civile nell’indimostrato assunto che in caso di liquidazione il recupero sarebbe nullo o peggiore.

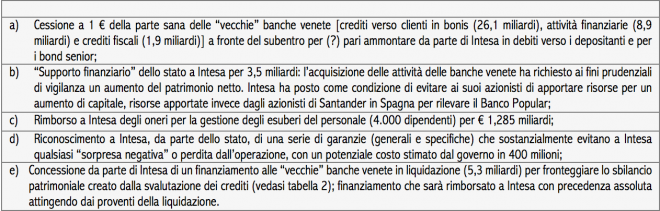

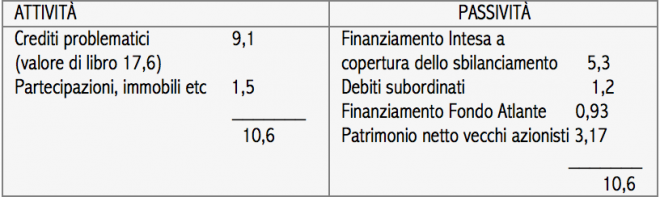

Tutto ciò si è ripetuto nella recente risoluzione delle due banche venete, cedute a Intesa alle condizioni riepilogate nella tabella 1, lasciando in pancia alle “vecchie banche venete in liquidazione†(tabella 2) crediti deteriorati per 17,6 miliardi, con recupero stimato in 9,1 miliardi, e partecipazioni, immobili e altri beni con recupero stimato in 1,5 miliardi.

Tabella 1 – I termini della cessione a Intesa

Tabella 2 – Le attività e passività (residue) delle “vecchie†banche

Ipotizzando che i costi della procedura e della gestione dei crediti deteriorati possano essere coperti con i proventi della vendita di tutto ciò che non è non performing loans (originariamente stimati dal governo in 1,5 miliardi, ma saranno meno in quanto già la vendita di Bim-Banca intermobiliare ha fruttato meno del previsto), la tabella 3 illustra come variano i soggetti beneficiari dei futuri riparti con o senza deroghe alle normali regole del codice civile. Perché nello schema di risoluzione ci sono due deroghe al codice civile per rimborsare lo stato:

– del costo degli esuberi, posto sulle spalle di obbligazionisti subordinati e azionisti, mente in altre crisi aziendali è stato sostenuto dallo stato senza rivalsa su alcuno, e il costo che lo Stato potrà essere chiamato a sborsare a Intesa se questa attiverà le garanzie [vedasi punto d) tabella 1]

– del “supporto finanziario†concesso a Intesa per 3,5 miliardi [vedasi punto b) tabella 1]

Tabella 3 – Gli scenari di riparto con e senza deroghe al codice civile

Quanto pesa il “supporto finanziarioâ€

Dalla tabella 3 si vede che, senza deroghe al codice civile, una volta rimborsato il finanziamento ponte col 31,2 per cento del valore nominale degli Npl, tutta l’eccedenza sarebbe andata in primo luogo ai subordinati e l’eventuale residuo al Fondo Atlante e ai vecchi azionisti. Con la sola deroga per far rientrare lo stato del costo degli esuberi (applicata solo in questa occasione) sarebbero bastati recuperi superiori al 40,7 per cento per rimborsare i subordinati e poi gli azionisti. Obiettivo di incasso non impossibile, visto che più di metà di questi Npl sono solo “inadempienze probabiliâ€.

Con la deroga per il “supporto finanziario†concesso a Intesa, per prevedere rimborsi ai subordinati, occorrono invece recuperi irrealistici dai crediti deteriorati superiori al 60,58 per cento.

Non si discute l’opportunità dell’intervento di Intesa e la condizione che ha posto di non dover costringere i propri azionisti a un aumento oneroso di capitale (a differenza di Santander-Banco Popular). Ma così facendo, Intesa si è comprata la divisione ex-banche venete non a 1 euro, ossia accollandosi passività pari al valore delle attività ricevute, bensì con un enorme sconto di 3,5 miliardi. Quale impresa è mai riuscita a comprarsi una divisione, che in breve produrrà utili, senza sborsare un euro e anzi ricevendo un contributo altissimo? Lo stato poteva almeno pretendere azioni “speciali†di Intesa, con diritto per alcuni anni solo a una quota degli utili della divisione “ex-banche veneteâ€, senza nessun danno o effetto diluitivo in capo agli attuali azionisti di Intesa. Al rientro con i proventi della liquidazione (e detratto un equo compenso) dall’“investimento forzato†in azioni “specialiâ€, lo stato avrebbe potuto trasferire le azioni agli obbligazionisti subordinati e magari anche agli azionisti delle vecchie banche. A loro danno, c’è stato invece un ingentissimo e gratuito trasferimento di valore verso gli azionisti di Intesa. Né si è tenuto in alcun conto che il Fondo Atlante, in una sorta di “prima fase†di procedura di risoluzione di fatto, ha versato 3,438 miliardi. Agli effetti della normativa del burden sharing, un azionista aveva quindi già contribuito in misura significativa.

Si è presumibilmente voluto dimostrare alle autorità europee che gli obbligazionisti subordinati e gli azionisti, figli di un dio minore, pagheranno sempre e comunque, anche se ben oltre il lecito.

Marco Gallea, da LaVoce.info

Professore a contratto di Economia e Organizzazione Aziendale presso il Politecnico di Torino dal 1999 ad oggi. Dottore Commercialista con specializzazione in valutazione di aziende, di quote sociali ed in analisi di tipo differenziale per la valutazione del danno. Autore di svariate pubblicazioni in campo finanziario e fiscale.

Accedi per inserire un commento

Se sei registrato effettua l'accesso prima di scrivere il tuo commento. Se non sei ancora registrato puoi farlo subito qui, è gratis.